Va prezentam mai jos procedura pentru amanarea ratelor la credite, conform normelor de aplicare a OUG 37/2020, sub forma de intrebari si raspunsuri utile.

La „Comentarii” puteti sa puneti si alte intrebari daca aveti nelamuriri sau daca aveti nevoie de ajutor pentru amanararea ratelor.

1. Cine poate beneficia de amanarea ratelor?

In cazul persoanelor fizice, cei carora veniturile lor sau ale familiei au scazut, au fost suspendate sau chiar anulate, prin intrarea in somaj sau intreruperea activitatii, din cauza COVID-19, astfel incat nu-si mai pot achita rata lunara.

Pot cere amanarea ratelor si cei care nu le mai pot achita pentru ca se afla in carantină instituționalizată sau izolare la domiciliu, s-au imbolnavit de COVID-19 sau au fost afectati in alte moduri de pandemie.

Conform OUG 37/2020, masura de supendare a ratelor „se acordă exclusiv debitorilor ale caror venituri au fost afectate direct sau indirect de situaţia gravă generată de pandemia COVID-19, conform normelor de aplicare a prezentei ordonante de urgenta.”

In normele de aplicare a OUG 37/2020, se specifica faptul ca este vorba de „veniturile proprii și/sau veniturile aferente familiei debitorului, afectate direct sau indirect de situația gravă generată de pandemia COVID-19 față de nivelul înregistrat anterior declarării stării de urgență și se afla în imposibilitatea de a onora obligațiile de plată aferente creditului ca urmare a intervenției uneia/mai multora dintre următoarele cauze, fără a se limita la acestea:

– intrarea debitorului/membrilor familiei acestuia în șomaj tehnic ca efect al închiderii/restrângerii activității angajatorului,

– concedierea debitorului/membrilor familiei acestuia,

– reducerea salariului debitorului/membrilor familiei acestuia,

– plasarea debitorului în carantină instituționalizată sau izolare la domiciliu, îmbolnăvirea cu COVID-19 și altele asemenea.”

„Membrii familiei debitorului sunt persoanele care au calitatea de soț/soție, părinți și copii, care locuiesc și se gospodăresc împreună cu debitorul”, se precizeaza in normele OUG 37/2020.

2. Ce trebuie sa fac pentru amanarea ratei?

Trebuie sa trimiteti la banca sau la IFN, prin posta, telefon, e-mail sau printr-un formular online de pe site-urile acestora, o cerere de amanare a ratelor, insotita de o declaratie pe proprie raspundere ca v-au fost afectate veniturile din cauza COVID-19.

OUG 37/2020 prevede urmatoarele: „Pentru a beneficia de suspendarea rambursării ratelor, dobânzilor și comisioanelor, debitorii trimit creditorilor o solicitare în acest sens, în format letric sau prin poșta electronică, la datele de contact precizate în contractul de credit sau printr-un alt canal de comunicare la distanță oferit de creditor, cel mai târziu până la 45 de zile de la intrarea in vigoare a prezentei ordonante de urgenta.

(2) În cazul în care debitorul nu poate transmite cererea printr-unul dintre mijloacele enumerate la alin. (1), acesta o poate formula pe cale orală, prin telefon, la un număr de telefon dedicat care va fi anunțat de către fiecare creditor pe pagina sa de internet, situație în care creditorul are obligația înregistrării convorbirii.”

3. De ce documente am nevoie pentru amanarea ratelor?

Nu aveti nevoie de niciun document pentru a cere amanarea ratelor.

Trebuie doar sa trimiteti cererea de amanare a ratei, impreuna cu o declaratie pe proprie raspundere ca voua sau familiei v-au fost afectate veniturile, dupa care asteptati raspunsul bancii.

Normele de aplicare a OUG 37/2020 prevad urmatoarele:

„Creditorul aprobă solicitarea debitorului care declară pe proprie răspundere că i-au fost afectate veniturile proprii și/sau veniturile aferente familiei debitorului, direct sau indirect, de situația gravă generată de pandemia COVID-19.”

4. Cum se face declaratia pe proprie raspundere si cum se trimite?

Declaratia pe proprie raspundere nu are un format standard, se poate folosi o formulare simpla, precum: „Subsemnatul, cu CI, declar pe proprie raspundere ca veniturile mele/ale familiei au fost afectate de pandemia COVID-19 si nu-mi mai pot achita obligatiile de plata, motiv pentru care solicit amanarea ratelor pe o perioada de x luni”.

Aceasta declaratie, impreuna cu cererea, se pot trimite prin posta, prin e-mail, prin telefon sau online, pe site-urile bancilor, prin completarea formularelor disponibile acolo.

Normele de aplicare a OUG 37/2020 prevad doar urmatoarele, cu privire la declaratia pe proprie raspundere:

„Creditorul aprobă solicitarea debitorului care, prin una din căile de transmitere prevăzute la art.3 alin.(1) și (2) din Ordonanța de urgență a Guvernului nr.37/2020, declară pe proprie răspundere că i-au fost afectate veniturile proprii și/sau veniturile aferente familiei debitorului.”

5. Daca am restante pot cerere amanarea ratelor?

Puteti cere amanarea ratelor si daca aveti restante la credit, cu conditia sa le achitati si sa fiti la zi, in momentul depunerii cererii de amanare.

Iata ce spune OUG 37/2020, la art.2 aliniatul (5):

„Facilitatea prevazuta la alin. (1) poate fi acordata doar pentru creditele care nu înregistrează restante la data instituirii starii de urgenta pe teritoriul Romaniei sau debitorii au efectuat plata acestor restante pana la data solicitarii suspendarii obligatiei de plata prevazute la alin.(1)”

6. Daca sunt executat silit si am poprire pot cere amanarea ratelor?

Cei executati silit si cu conturile/salariul poprit nu pot cere amanarea ratelor la credite, pentru ca ei nu mai au rate, creditul fiind declarat scadent anticipat, conform prevederilor contractuale.

OUG 37/2020 privind amanarea ratelor, la articolul 4 aliniatul (4), spune astfel:

„De prevederile prezentei ordonanțe de urgență beneficiază debitorii care au încheiat un contract pentru obținerea unui credit care nu a ajuns la maturitate și pentru care creditorul nu a declarat scadența anticipată, anterior intrării în vigoare a prezentei ordonanțe de urgență.”

7. Doar persoanele fizice pot cere amanarea ratelor sau si firmele sau alte forme de organizare?

Nu doar persoanele fizice pot cere amanarea ratelor, ci si firmele din categoria IMM-urilor, Persoanele Fizice Autorizate (PFA), Intreprinderile Individuale (II), Intreprinderile Familiale (IF) etc.

Iata definitia debitorilor, adica cei care pot cere amanarea ratelor, conform OUG 37/2020:

„Debitori – persoane fizice, persoane fizice autorizate, întreprinderile individuale, întreprinderile familiale, așa cum sunt definite la art.2 lit.g –i) din Ordonanța de urgențã a Guvernului nr. 44 /2008 privind desfãșurarea activitaților economice de cãtre persoanele fizice autorizate, întreprinderi individuale și întreprinderi familiale, aprobatã cu modificări și completări prin Legea nr.182/2016 și întreprinderi mici și mijlocii, denumite în continuare IMM-uri, așa cum sunt definite la art.3 alin.(1) din Legea nr. 346/2004 privind stimularea înființãrii și dezvoltãrii întreprinderilor mici și mijlocii, cu modificãrile și completãrile ulterioare, și instituții financiare nebancare definite de Legea nr. 93/2009 privind institutiile financiare nebancare, cu modificãrile si completãrile ulterioare, incluse in Registrul General, care au calitatea de împrumutați în contractele de credit.”

8. Ce conditii trebuie sa indeplineasca firmele pentru amanarea ratelor?

Art. 6 din OUG 37/2020 prevede urmatoarele:

Pentru a beneficia de suspendarea rambursarii ratelor, dobânzilor și comisioanelor in conformitate cu prevederile art.2 alin. (1), IMM-urile trebuie sa indeplineasca cumulativ urmãtoarele condiții:

⦁ În calitate de angajator, se încadrează în prevederile art. XI alin. (2) din Ordonanța de urgență nr. 30/2020 pentru modificarea și completarea unor acte normative, precum și pentru stabilirea unor măsuri în domeniul protecției sociale în contextul situației epidemiologice determinate de răspândirea coronavirusului SARS-CoV-2.

⦁ Nu se află în insolvență la data solicitării suspendării rambursării creditului, conform informațiilor disponibile pe pagina web a Oficiului Național al Registrului Comerțului.

9. Ratele pot fi amanate doar la banci, sau si la IFN-uri, firme de leasing, CAR-uri, case de amanet?

Pot cere amanarea ratelor toate persoanele fizice si firmele care au orice tip de credite, la banci sau alti creditori, precum IFN-uri, Case de ajutor Reciproc (CAR), firme de leasing, case de manet, pentru ca toate acestea sunt institutii de credit definite de Legea 93/2009 privind IFN-urile.

Iata definitia creditorilor, din OUG 37/2020:

„Creditori – instituții de credit definite de Ordonanta de urgentã a Guvernului nr. 99/2006 privind institutiile de credit si adecvarea capitalului, aprobatã cu modificãri si completãri prin Legea nr. 227/2007, cu modificãrile si completãrile ulterioare, și instituții financiare nebancare definite de Legea nr. 93/2009 privind institutiile financiare nebancare, cu modificãrile si completãrile ulterioare, precum și sucursalele instituțiilor de credit și ale instituțiilor financiare nebamcare din străinătate care desfășoară activitate pe teritoriul României;”

10. Se poate face amanarea ratelor si la firmele de leasing?

Da, si firmele de leasing trebuie sa respecte OUG 37/2020 privind amanarea ratelor, pentru ca si contractele de leasing sunt contracte de credit.

11. In cat timp pot trimite cererea de amanare a ratei?

Cererile pentru amanarea ratei trebuie trimise „cel mai târziu până la 45 de zile de la intrarea in vigoare a prezentei ordonante de urgenta”, adica pana in 8 mai inclusiv, dat fiind ca OUG 37/2020 a intrat in vigoare in 30 martie 2020, cand a fost publicata in Monitorul Oficial.

12. Care este perioada maxima de amanare a ratei?

Suspendarea ratei poate fi facuta pe un termen de pana la 9 luni, dar nu mai mult de 31.12.2020.

13. Cine decide perioada de suspendare?

Detinatorul creditului decide, in cerere, pe ce perioada doreste suspendarea ratei, banca fiind obligata sa respecte termenul solicitat de client.

14. Bancile si IFN-urile sunt obligate sa-mi aprobe cererea?

Da, bancile, IFN-urile si alte institutii de credit sunt obligate sa aprobe amanarea ratei, daca se intrunesc conditiile impuse in OUG 37/2020.

Art. 3 alin. (4) din OUG 37/2020 prevede urmatoarele: „Creditorul analizează solicitarea și o aprobă în condițiile prevăzute în normele de implementare a prezentei ordonanțe de urgență.”

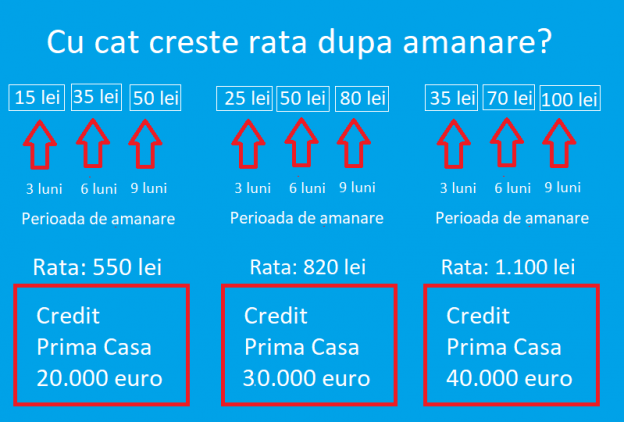

15. Creste rata dupa cele maxim noua luni de amanare?

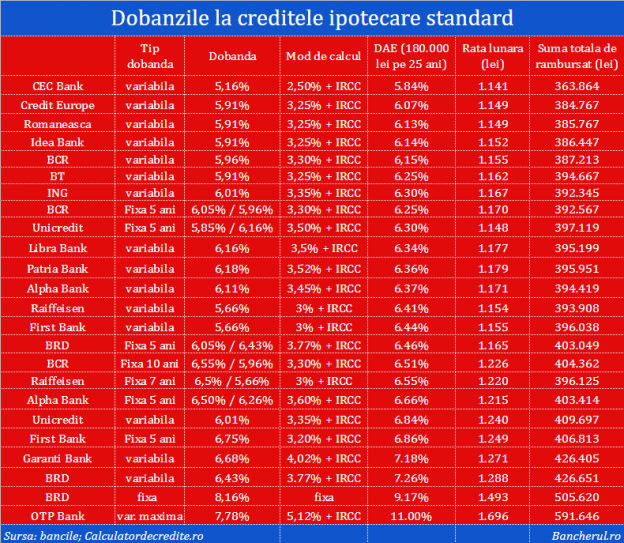

Da, ratale vor creste dupa cele noua luni de amanare, pentru ca dobanda neplatita pe parcursul lunilor de amanare se va adauga la ratele existente, incepand din prima luna de reluare a platii ratelor, fiind esalonata pe restul perioadei de creditare, maxim 5 luni, fara aplicarea de dobanzi, la creditele ipotecare.

La restul creditelor, dobanda din perioada de suspendare se capitalizeaza la soldul creditului, astfel ca rata devine mai mare si implicit si nivelul dobanzii.

16. Cu cat creste rata dupa perioada de amanare?

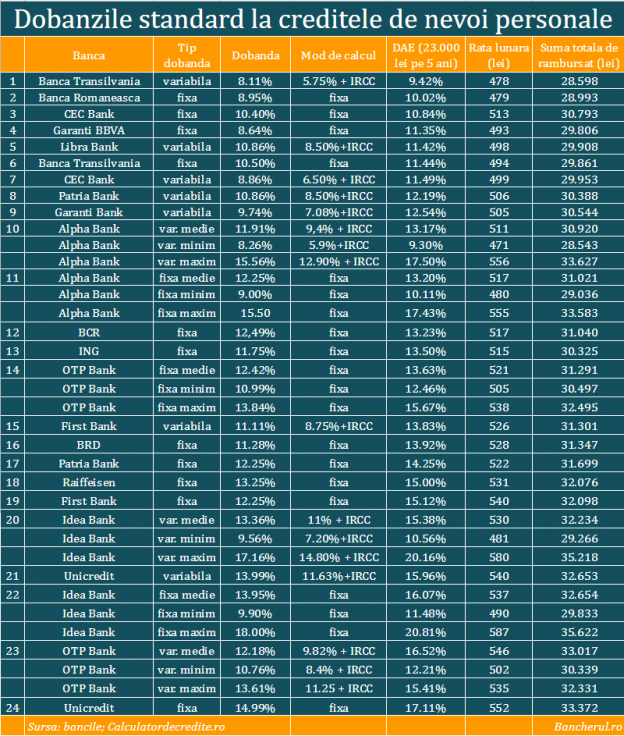

De exemplu, la un credit Prima Casa in valoare de 50.000 de euro (240.000 de lei) pe 30 de ani, obtinut in urma cu cinci ani, in prezent rata este 1.200 de lei, din care 800 de lei reprezinta dobanda si 400 de lei este principalul.

Daca ratele la acest credit se suspenda timp de noua luni, dobanzile acumulate vor insuma 7.200 de lei (9 luni x 800 de lei), care vor fi reesalonate (impartite) pe o perioada de 5 ani (60 de luni), ceea ce inseamna ca rata lunara va creste cu 120 de lei, de la 1.200 lei la 1.320 lei.

In cazul unui credit de nevoi personale de 5.000 de euro (25.000 de lei) pe 5 ani, rata lunara este in jurul a 550 de lei, formata din dobanda de 160 de lei si principalul de 390 de lei.

Daca rata se amana timp de 9 luni, dobanda acumulata in 9 luni de amanare a ratelor insumeaza 1.440 de lei, iar daca se capitalizeaza la soldul creditului, rata va creste ulterior cu 40 de lei, de la 550 la 590 lei.

17. Pot cere amanarea ratelor o singura data, pana la finalul anului, sau de mai multe ori?

Pentru creditele ipotecare se poate cere amanarea ratelor o singura data, pentru restul creditelor de mai multe ori.

Iata prevederile normelor de aplicare a OUG 37/2020:

„Perioada pentru care se acordă facilitățile de suspendare la plată a ratelor scadente aferente împrumuturilor, reprezentând rate de capital, dobânzi și comisioane, acordate debitorilor de

către creditori din creditele ipotecare definite conform prevederilor art. 1 lit.f) din Ordonanța de urgență a Guvernului nr.37/2020 se stabilește conform opțiunii debitorului, ce poate fi exprimată o singură data, și este cuprinsă între o lună si 9 luni, fără a putea depăși data de 31 decembrie 2020.”

18. In cat timp primesc aprobarea pentru amanarea ratelor?

Banca si IFN-urile trebuie sa trimita raspunsurile privind aprobarea amanarii ratelor in termen de 15 zile de la primirea cererii, conform normelor de aplicare a OUG 37/2020:

„Creditorul analizează solicitarea formulată de debitor, verifică încadrarea creditului în condițiile prevăzute la art. 4 și ale prezentului articol, și în termen de maximum 15 zile de la data primirii solicitării comunică debitorului decizia sa de aprobare/respingere a cererii de suspendare a obligațiilor de plată a ratelor.”

19. Ce se intampla daca n-am primit raspuns la cererea de amanare, iar data scadenta a ratei a trecut?

Rata ti se va amana chiar daca scadenta a fost depasita si inca n-ai primit raspuns la cererea de amanare a ratei.

Conform OUG 37/2020, masura amanarii ratelor se aplica din data in care a fost facuta cererea.

20. Mi se retrag banii pentru rata, in data scadenta, daca inca n-am primit aprobarea la cerere?

Nu, banii nu ti se vor retrage, pentru ca amanarea ratei trebuie facuta din momentul trimiterii cererii, indiferent de data la care aceasta a fost aprobata.

Vezi aici textul si fotografiile cu OUG 37/2020.

Vezi aici normele de aplicare a OUG 37/2020

Citeste articolul integral pe Bancherul.ro