Primul lucru la care trebuie sa va ganditi daca primiti o oferta de schimbare a dobanzii variabile indexata cu ROBOR la creditul Prima Casa cu o dobanda fixa in primii ani este cealalta dobada fixa, adica marja fixa care intra in calculul dobanzii variabile dupa perioada cu dobanda fixa.

Sa explicam mai clar.

In prezent, creditele Prima Casa au dobanda variabila, care se calculeaza astfel: ROBOR la 3 luni/IRCC plus marja fixa, care este de 2%, stabilita prin lege, la toate bancile. Acesta este un avantaj al creditelor Prima Casa, comparativ cu un credit ipotecar standard, la care marjele fixe sunt mai mari.

In total, la creditele cu ROBOR, care acum este 7,90%, dobanda variabila este 9,90%, iar la creditele cu IRCC, care este 4,06%, dobanda variabila este 6,06%.

O prima concluzie, daca ne uitam la cifre: creditele cu IRCC au o dobanda mult mai mica, cu aproape patru puncte, din doua motive: IRCC este calculat pentru niveluri din urma cu 6 luni ale dobanzilor, ceea ceea ce inseamna ca urmeaza sa mai creasca, iar istoric acest indice este cu aproximativ o jumatate de punct mai mic decat ROBOR.

Creditele cu dobanda fixa in primii ani (5 de regula) nu contin componenta variabila (indice ROBOR/IRCC), au o singura valoare, fixa pe toata perioada respectiva. Aceasta caracteristica le confera avantajul sigurantei nemodificarii ratei, indiferent ce se intampla pe piata dobanzilor.

Insa atunci cand facem o alegere financiara, oricare ar fi ea (constituirea unui depozit, cumpararea de actiuni la bursa, schimb valutar sau alegerea unei dobanzi la credit) trebuie sa luam in calcul cel mai important aspect: care este situatia actuala, nivelul pretului repectivului activ financiar si cum ar putea sa evolueze in viitor.

Teoria ne spune ca nu e bine sa trecem acum la dobanda fixa

Pentru a putea face acest exercitiu de anticipatie, trebuie sa stim ca o lege importanta a economiei sunt ciclurile economice/financiare, aflate in stransa relatie cu crizele economice/financiare.

Mai exact, atunci cand avem o criza, exista un ciclu de crestere a indicilor financiari (dobanzi, curs de schimb, chiar si inflatie, cum se intampla in prezent), in timp ce preturile unor active financiare, precum actiunile la bursa si cele imobiliare, sunt in scadere.

„Cumperi cand piata e in scadere, vinzi cand e in urcare”, este o lege a investitorului.

Ce se intampla in prezent?

In primul rand, avem o rabufnire a inflatiei, in toata lumea, nu doar in Romania, care a dus la o explozie a dobanzilor, dupa un ciclu de cativa ani cu inflatie si dobanzi foarte mici, aproape de 0 sau chiar negative.

Dobanzile au fost majorate rapid, iar in prezent ne aflam pe un varf de crestere, dat fiind ca inflatia a ajuns si ea sa se plafoneze si se anticipeaza o scadere a ei in urmatorii ani. In consecinta, si dobanzile vor scadea.

Ce concluzie tragem, conform legii investitorului? Ne aflam intr-un varf de cresteri, cu preturi maxime, ceea ce inseamna ca nu e bine sa actionam acum, mai ales cand e vorba de dobanzi. De ce? Pentru ca ne asteptam sa scada.

Daca aveam in vedere schimbarea dobanzii variabile cu una fixa, era bine daca faceam asta in urma cu 2-3 ani, cand dobanzile erau jos.

A alege acum o dobanda fixa, cand urmeaza ca ele sa scada, inseamna, practic, o agatare a acesteia la un nivel ridicat pe o perioada de 5 ani sau chiar mai mare, timp in care piata dobanzilor va fi in scadere.

Ce ne spune practica

In practica, trebuie sa luam in calcul cifrele exacte din prezent, precum si prognozele de evolutie a dobanzilor.

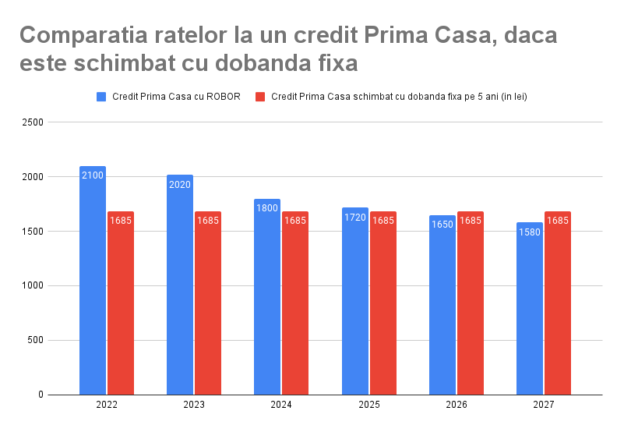

Cel mai usor este sa luam exemplul unui credit Prima Casa in valoare de 222.000 de lei pe 25 de ani, cu o rata de 2.100 de lei, dobanda fiind ROBOR la 3 luni (8%) plus marja fixa de 2%, in total 10%.

Sa spunem ca primiti de la banca o oferta de schimbare a acestei dobanzi, pe considerentul ca a crescut foarte mult, cu una mai mica, fixa pe o perioada de 5 ani, ulterior variabila.

Daca ne uitam la oferta bancilor cu dobanzi fixe pe perioada de 5-10 ani, cele 10 credite de acest tip existente acum la banci au o dobanda medie de 8,6% (vezi aici topul celor mai mici dobanzi fixe la creditele ipotecare).

Sa spunem ca banca dumneavoastra va face o oferta mai buna, adica o dobanda fixa de 7,8% timp de 5 ani, ceea ce inseamna ca rata lunara in cei cinci ani cu dobanda fixa va fi 1685 de lei, cu 400 de lei mai mica decat cea din prezent. Teoretic (daca dobanda variabila nu ar mai scadea), castigul ar fi 24.000 de lei. O oferta aproape de nerefuzat.

Nu uitati, insa, ca vorbim de un credit pe 25 de ani, nu pe 5 ani. Cat voi plati dupa cei 5 ani, adica restul de 20 de ani?

Un lucru e cert: o dobanda (marja) fixa pe 20 de ani mai mare decat cea de 2% de la Prima Casa. Media celor 10 oferte este o marja de 3,2%, cu 1,2 puncte peste marja la Prima Casa.

Ce inseamna o marja mai mare cu 1,2 puncte la acest credit, timp de 20 de ani, adica, de exemplu, o dobanda de 9,5% in loc de 8,3%? O rata mai mare cu 151 de lei. Practic, timp de 20 de ani, platesti mai mult cu 36.240 de lei, fata de castigul teoretic de 24.000 din cei cinci ani.

De ce castig teoretic? Pentru ca, dupa cum am spus, dobanzile variabile urmeaza de acum un nou ciclu, de scadere, odata ce inflatia se afla pe platou si o va lua la vale.

Cat vor fi dobanzile peste cativa ani?

Banca Nationala a Romaniei (BNR) prognozeaza ca inflatia va scadea de la 16% in prezent la 4% in urmatorii doi ani.

Analistii bancii Erste Bank, actionarul majoritar al BCR, anticipeaza ca inflatia peste doi ani, la finalul lui 2024, va fi mai mare decat crede BNR, respectiv 5,8%, iar ROBOR la 3 luni ar putea fi in jurul a 6%, fata de 8% cat este acum.

Analistii bancii ING previzioneaza ca ROBOR-ul va scadea la 7,4% anul viitor, cu inflatie de 10,9%, la 6,8% in 2024, cu inflatie de 5,1%, si 5,5% in 2025, cu inflatie de 4%. (vezi aici prognozele)

Articolul integral, pe Bancherul.ro