Ordonanta de Urgenta nr.50/2010 privind contractele de credit pentru consumatori, publicata in Monitorul Oficial nr.389/11.06.2010

A intrat in vigoare Ordonanta de Urgenta nr 50/2010 privind contractele de credit pentru consumatori (comunicat al ANCPC din 22.06.2010):

Ordonanta de Urgenta nr 50/2010 privind contractele de credit pentru consumatori a intrat in vigoare luni, 21 iunie.

Prevederile noului act normativ se aplica atat contractelor noi cat si celor aflate in derulare, indiferent de valoarea acestora. Institutiile de creditare au la dispozitie 90 de zile pentru modificarea prin acte aditionale a contractelor de creditare aflate in derulare in conformitate cu noile reglementari.

„In data de 21 iunie 2010 a intrat in vigoare OUG 50/2010. Incepand cu aceasta data, institutiile de creditare au obligatia de a respecta prevederile actului normativ. Termenul de 90 zile pentru actualizarea contractelor la forma legala nu reprezinta o perioada de derogare de la aplicarea prevederilor legii. Incepand din 21 iunie 2010, prevederile din contract care contravin OUG 50/2010 sunt nule de drept, indiferent daca contractul a fost actualizat sau nu. In aceasta perioada, toate cererile de rambursare anticipata a creditelor se rezolva conform prevederilor OUG 50/2010; toate comisioanele aferente creditelor trebuie actualizate pentru a se conforma noilor reglementari.”, a declarat Constantin Cerbulescu, presedinte ANPC.

Ca noutate, Ordonanta de Urgenta nr. 50/2010 prevede:

• comision de rambursare anticipata de maxim 1% pentru credite cu dobanda fixa;

• nu se percepe comision de rambursare anticipata la credite cu dobanda variabila;

• se limiteaza comisioanele aferente derularii contractului de credit la: comision de administrare credit, comision de penalizare pentru intarzierea la plata, comision de rambursare anticipata daca dobanda e fixa, comision unic pentru servicii prestate la cererea consumatorilor; suplimentar, creditorul are dreptul sa perceapa doar comision de analiza dosar (numai in cazul in care accepta creditarea) si comision aferent costurilor cu asigurarea (doar pentru situatiile in care este prevazuta asigurare – excluse contractele de descoperit de cont, creditul de consum s.a.m.d.)

• interzicerea explicita a unor comisioane pentru operatiuni cu numerar pentru plata ratelor la credit sau tragerea transelor din credit;

• obligatia de a calcula dobanda variabila in mod transparent; formula de calcul trebuie sa aiba ca referinta ROBOR/LIBOR/EURIBOR/dobanda de referinta BNR; marja fixa nu poate fi modificata de creditor pe durata contractului decat in favoarea consumatorului; intervalele de timp la care se recalculeaza dobanda sunt prevazute in contract;

• pentru contractele noi, creditorul trebuie sa prezinte consumatorului inainte de semnarea contractului un formular standardizat cu toate datele tehnice ale creditului, inclusiv DAE, formula de calcul a dobanzii si suma totala ce urmeaza a fi rambursata;

• creditorul trebuie sa prezinte consumatorului contractul de credit cu cel putin 15 zile inainte de semnare;

• dreptul consumatorului de a renunta neconditionat, fara justificari, fara a invoca motive, in termen de 14 zile de la semnare, la un contract de credit.

Actul normativ se aplica contractelor de credit, inclusiv contractelor de credit garantate cu ipoteca sau cu o alta garantie pentru proprietatea imobiliara sau garantate printr-un drept privind proprietatea imobiliara, precum si contractelor de credit al caror scop il constituie dobandirea sau pastrarea drepturilor de proprietate asupra unui teren sau asupra unei cladiri existente sau proiectate, indiferent de valoarea totala a creditului, precum si contractelor de leasing.

Sfaturi pentru consumatori

• La incheierea unui nou contract de credit:

– cereti formularul standard cu parametrii tehnici ai creditului si verificati daca a fost completat cu toate informatiile privind costul creditului; folositi acest formular pentru a compara ofertele de la posibili creditori; formularul contine suma totala de rambursat (rate plus dobanzi plus comisioane) ce poate fi folosita cu usurinta ca parametru pentru a compara diferite oferte;

– cereti un exemplar al contractului de credit pentru a-l studia in liniste acasa, inainte de a semna; daca aveti neclaritati, cereti parerea unui consultant; creditorul este obligat sa va prezinte contractul cu cel putin 15 zile inainte de semnare, pentru orice derogare trebuie sa va ceara acordul scris – va sfatuim sa fiti reticenti cu aceste solicitari.

• Pentru contractele de credit existente:

– refuzati comisioanele pentru unele operatiuni cu numerar pe care bancile le percep pentru plata ratelor (comision de plata a ratei in avans, comision pentru plata prin intermediar etc.)

– cereti bancii sa stopeze incasarea comisioanelor aferente creditului care nu sunt prevazute in OUG 50/2010;

– in maxim 90 zile (incepand cu 21.06.2010), institutiile de creditare va vor trimite acte aditionale de modificare a contractelor existente; verificati daca modificarile sunt in conformitate cu prevederile OUG 50/2010, creditorul nu are voie sa va propuna altceva decat prevede actul normativ – daca aveti obiectii, notificati in scris creditorul altfel se prezuma acceptarea tacita;

– in aceasta perioada, e posibil sa primiti de la banci si oferte de modificare a contractelor de credit existente care NU AU LEGATURA cu asigurarea conformitatii contractului cu dispozitiile OUG 50/2010; poate fi vorba de trecerea de la dobanda variabila la dobanda fixa sau alte modificari, NU SUNTETI OBLIGATI sa acceptati aceste oferte; chiar daca vi se propune o dobanda mai mica, interesati-va de nivelul actual al dobanzilor de pe piata pentru a vedea cat de avantajoasa este oferta;

– daca doriti sa rambursati anticipat un credit, in conditiile OUG 50/2010 (fara comision de rambursare la creditele cu dobanda variabila sau cu comision de 1% pentru dobanda fixa), o puteti face chiar daca institutia de credit nu a modificat contractul pe care il aveti; din 21 iunie 2010, orice prevedere din contract referitoare la un comision de rambursare ce contravine OUG 50/2010 este nula de drept; creditorul trebuie sa va calculeze suma de rambursat conform OUG 50/2010 si sa includa doar comisioanele acceptate de ordonanta de urgenta si nu pe acelea existente in contractul de credit;

– utilizati notificari scrise in relatia cu creditorul (notificari depuse la registratura institutiei de credit cu numar de inregistrare sau trimise prin posta cu confirmare de primire); exista situatii in care consumatorii ce doresc sa beneficieze de noile reglemantari legale (rambursare anticipata a creditului sau eliminarea unor comisioane) sunt refuzati verbal de creditorii care se prevaleaza fie de termenul de gratie de 90 zile pentru actualizarea contractelor fie de motivul fals ca OUG 50/2010 nu a intrat in vigoare; corespondenta scrisa cu creditorul, urmata eventual de un refuz al acestuia de a aplica prevederile OUG 50/2010 constituie suportul legal pe baza caruia puteti sa sesizati Comisariatele Judetene pentru Protectia Consumatorilor sau sa initiati o actiune in instanta.

Biroul de presa

22.06.2010

GUVERNUL ROMÂNIEI

ORDONANŢĂ DE URGENŢĂ privind contractele de credit pentru consumatori

Având în vedere că transpunerea şi implementarea în legislaţia naţională a

Directivei 2008/48/CE a Parlamentului European şi a Consiliului din 23 aprilie 2008

privind contractele de credit pentru consumatori şi de abrogare a Directivei

87/102/CEE a Consiliului trebuie realizată până la data de 11 iunie 2010,

adoptarea prezentei ordonanţe de urgenţă se impune pentru a permite

creditorilor să îndeplinească obligaţiile prevăzute în actul normativ european astfel

încât să fie atins obiectivul de creare a pieţei interne comunitare, care impune

asigurarea unui cadru de reglementare unitar la nivelul Uniunii Europene.

în lipsa unei reglementări imediate a contractelor de credit pentru consumatori,

aceştia nu ar putea beneficia de drepturile prevăzute de actul normativ european

precum şi faptul că s-ar crea o denaturare a concurenţei,

luând în considerare faptul că actul normativ va permite atât mutarea creditelor

de la un creditor la altul în condiţii contractuale similare, posibilitatea creditorilor de a

restitui în avans sumele contractate fără a plăti penalităţi excesive în condiţiile scăderii

veniturilor per familie dar în special pe sprijinul financiar pe care îl oferă creditorii din

România atât consumatorilor, statului prin plata de impozite şi taxe cât şi mediului de

afaceri prin relansarea acordării de credite în condiţii de transparentă şi liberă

concurentă şi astfel se vor institui mecanisme care să menţină un grad suficient de

solvabilitate atât debitorilor cât şi creditorilor,

pentru a se evita posibilitatea declanşării procedurii de infringement de către

Comisie împotriva României,

ţinând cont de faptul că aceste aspecte vizează interesul public şi constituie

situaţii de urgenţă şi extraordinare a căror reglementare nu poate fi amânată,

În temeiul art.115 alin.(4) din Constituţia României, republicată,

Guvernul României adoptă prezenta ordonanţă de urgenţă.

Capitolul I

Obiect, domeniu de aplicare şi definiţii

Art. 1. – Prezenta ordonanţă de urgenţă reglementează drepturile şi obligaţiile

părţilor în ceea ce priveşte contractele de credit pentru consumatori.

Art. 2. – (1) Prezenta ordonanţă de urgenţă se aplică contractelor de credit,

inclusiv contractelor de credit garantate cu ipotecă, sau cu un drept asupra unui bun

imobil, precum şi contractelor de credit al căror scop îl constituie dobândirea sau

păstrarea drepturilor de proprietate asupra unui bun imobil existent sau proiectat ori

renovarea, amenajarea, consolidarea, reabilitarea, extinderea sau creşterea valorii unui

bun imobil, indiferent de valoarea totală a creditului.

(2) Prezenta ordonanţă de urgenţă nu se aplică următoarelor contracte:

a) contracte de închiriere sau de leasing în cazul în care obligaţia de cumpărare

sau opţiunea de cumpărare a obiectului contractului nu este stabilită nici prin

respectivul contract nici prin alt contract separat;

b) contracte de credit sub forma „descoperitului de cont” pe baza cărora creditul

trebuie rambursat în termen de o lună;

c) contractele de credit pe baza cărora creditul este acordat fără dobândă şi fără

alte costuri, precum şi contractele de credit cu termen de rambursare într-o perioadă de

trei luni şi pentru care sunt de plătit numai costuri nesemnificative. Prin costuri

nesemnificative se înţeleg costuri de până la 0,5% din valoarea contractului de credit;

d) contracte de credit acordate de către un angajator angajaţilor săi cu titlu

accesoriu, ca sprijin pentru aceştia, fără dobândă sau cu o dobândă anuală efectivă mai

mică decât cea practicată pe piaţă şi care nu se oferă în general publicului;

e) contracte de credit încheiate cu firmele de investiţii, aşa cum sunt definite la

art. 2 alin. (2) lit. p) şi x) din Regulamentul nr. 32/2006 privind serviciile de investiţii

financiare, aprobat prin Ordinul Comisiei Naţionale a Valorilor Mobiliare nr.

121/2006, cu modificările şi completările ulterioare, sau cu instituţiile de credit

definite la art. 7 alin. (1) pct. 10, 11 şi 13 din Ordonanţa de urgenţă a Guvernului nr.

99/2006 privind instituţiile de credit şi adecvarea capitalului, aprobată cu modificări şi

completări prin Legea nr. 227/2007, cu modificările şi completările ulterioare, în

scopul de a permite unui investitor să efectueze o tranzacţie referitoare la unul sau mai

multe instrumente financiare dintre cele prevăzute la art. 2 pct. 1 din Regulamentul nr.

31/2006 privind completarea unor reglementări ale Comisiei Naţionale a Valorilor

Mobiliare, în vederea implementării unor prevederi ale directivelor europene, aprobat

prin Ordinul Comisiei Naţionale a Valorilor Mobiliare nr. 106/2006, atunci când

societatea de investiţii sau instituţia de credit care acordă creditul este implicată într-o

astfel de tranzacţie;

f) contracte de credit care sunt rezultatul unei hotărâri pronunţate de o instanţă

sau de o altă autoritate instituită conform prevederilor legale;

g) contracte de credit referitoare la amânarea, cu titlu gratuit, a plăţii unei

datorii existente, neînţelegându-se prin acestea contractele de restructurare,

reeşalonare etc;

h) contracte de credit la încheierea cărora consumatorului i se cere să pună la

dispoziţia creditorului un bun mobil, cu titlu de garanţie, şi în cazul cărora

răspunderea juridică a consumatorului este strict limitată la respectivul bun mobil

oferit drept garanţie. Nu se înţeleg prin aceasta contractele de credit în temeiul cărora

bunul oferit drept garanţie este însuşi bunul finanţat;

i) contracte de credit referitoare la credite acordate unui public restrâns pe baza

unei dispoziţii legale de interes general, la rate ale dobânzii mai mici decât cele

practicate în mod obişnuit pe piaţă sau fără dobândă ori în condiţii care sunt mai

avantajoase pentru consumator decât cele obişnuite de pe piaţă şi cu dobânzi mai mici

decât cele practicate în mod normal pe piaţă.

Art. 3. – În cazul contractelor de credit sub forma „descoperit de cont” potrivit

cărora creditul trebuie rambursat la cerere sau într-o perioadă de maxim trei luni, se

aplică numai art. 1 –8, art. 9 alin. (1) lit. a) – c) şi alin. (2), art. 10, art. 21 – 45, art. 48,

art. 49, art. 52, art. 53, art. 63 – 65, art. 70 – 96.

Art. 4. – În cazul contractelor de credit sub forma „descoperit de cont cu

aprobare tacită” se aplică numai art. 1- 7, art. 35 – 44, art. 56, art. 57, art. 79 – 96.

Art. 5. – Se aplică numai art. 1 –10, art. 21 – 29, art. 31 – 46 alin. (1) lit. a) – i)

şi lit. m), art. 48, art. 50, art. 51, art. 54 – 57, art. 66 – 96, contractelor de credit

încheiate de o organizaţie care îndeplineşte următoarele condiţii:

a) este constituită în avantajul reciproc al membrilor săi;

b) nu obţine profit pentru alte persoane, ci doar pentru membrii săi;

c) îndeplineşte un rol social conform legislaţiei;

d) primeşte şi gestionează numai contribuţii ale membrilor săi şi le oferă surse

de creditare numai acestora;

e) acordă credit cu o dobândă anuală efectivă mai mică decât cea practicată în

mod obişnuit pe piaţă sau în limitele unui plafon prevăzut de legislaţie, şi a cărei

componenţă este limitată la persoane care îşi au reşedinţa sau locul de muncă într-o

anumită regiune sau la angajaţi şi pensionari ai unui anumit angajator ori la persoane

care îndeplinesc alte cerinţe prevăzute de legislaţie, cerinţe care reprezintă baza pe

care se întemeiază o legătură comună între membri.

Art. 6. – (1) Se aplică numai art. 1– 10, art. 21 – 29, art. 31 – 46 alin. (1) lit. a)

– j), lit. m) şi lit. s), art. 47 alin. (2) – (4), art. 48, art. 50, art. 51, art. 54 – 57, art. 66 –

69, art. 72 – 96, în cazul contractelor de credit care prevăd punerea de acord a

creditorului cu consumatorul asupra unor formalităţi cu privire la metodele de

amânarea la plată sau de rambursare, în cazul în care:

a) consumatorul şi-a încălcat deja obligaţiile cuprinse în contractul de credit

iniţial;

b) astfel de formalităţi ar fi susceptibile de a elimina posibilitatea unor acţiuni în

instanţă în legătură cu respectiva încălcare;

c) consumatorul nu ar fi, prin aceasta, obligat să respecte clauze contractuale

mai puţin favorabile decât cele din contractul de credit iniţial.

(2) În cazul în care contractul de credit se înscrie în domeniul de aplicare al art.

3, se aplică numai prevederile respectivului articol.

Art. 7. – În sensul prezentei ordonanţe de urgenţă, termenii şi expresiile de mai

jos semnifică după cum urmează:

1. consumator – persoana fizică ce acţionează în scopuri care se află în afara activităţii

sale comerciale sau profesionale;

2. contract de credit – contract prin care un creditor acordă, promite sau stipulează

posibilitatea de a acorda unui consumator un credit sub formă de amânare la plată,

împrumut sau alte facilităţi financiare similare, cu excepţia contractelor pentru

prestarea de servicii în mod continuu sau pentru furnizarea de bunuri de acelaşi fel,

atunci când consumatorul plăteşte pentru asemenea servicii sau bunuri în rate, pe

durata furnizării lor;

3. contract de credit legat – un contract de credit în care sunt întrunite, în mod

cumulativ, următoarele condiţii:

a) creditul în cauză serveşte exclusiv finanţării unui contract care are ca obiect

furnizarea anumitor bunuri sau prestarea unui anumit serviciu;

b) contractul de credit şi contractul de achiziţie de bunuri sau servicii formează,

din punct de vedere obiectiv, o unitate comercială;

4. costul total al creditului pentru consumatori – toate costurile, inclusiv dobânda,

comisioanele, taxele şi orice alt tip de costuri pe care trebuie să le suporte

consumatorul în legătură cu contractul de credit şi care sunt cunoscute de către

creditor, cu excepţia taxelor notariale; costurile pentru serviciile accesorii aferente

contractului de credit, în special primele de asigurare, sunt incluse dacă încheierea

contractului de servicii este obligatorie pentru obţinerea creditului însuşi sau pentru

obţinerea acestuia în concordanţă cu clauzele şi condiţiile prezentate;

5. creditor – persoană juridică, inclusiv sucursalele instituţiilor de credit şi a

instituţiilor financiare nebancare din străinătate care desfăşoară activitate pe teritoriul

României, care acordă sau se angajează să acorde credite în exerciţiul activităţii sale

comerciale sau profesionale;

6. dobânda anuală efectivă – costul total al creditului pentru consumator exprimat ca

procent anual din valoarea totală a creditului, inclusiv costurile prevăzute la art. 73,

după caz;

7. descoperit de cont – contract de credit explicit pe baza căruia un creditor pune la

dispoziţia unui consumator fonduri care depăşesc soldul curent al contului curent al

consumatorului;

8. descoperit de cont cu aprobare tacită – „descoperit de cont”, acceptat în mod tacit,

prin care un creditor pune la dispoziţia unui consumator fonduri care depăşesc soldul

curent al contului curent al consumatorului sau „descoperitul de cont” convenit;

9. intermediar de credit – persoană fizică sau juridică care nu acţionează în calitate de

creditor şi care, în cursul exercitării activităţii sale comerciale sau profesionale, în

schimbul unui onorariu, ce poate lua formă pecuniară sau orice altă formă de plată

convenită, desfăşoară cel puţin una din următoarele activităţi:

a) prezintă sau oferă consumatorilor contracte de credit;

b) oferă asistenţă consumatorilor prin organizarea de activităţi pregătitoare

privind contractele de credit, altele decât cele de la lit. a);

c) încheie contracte de credit cu consumatorii în numele creditorului;

10. intermediarul de credit cu titlu auxiliar – persoana, fizică sau juridică, care

realizează activitatea de intermediere de credite cu titlu auxiliar activităţii sale

principale.

11. rata dobânzii aferente creditului – rata dobânzii exprimată ca procent fix sau

variabil aplicat anual sumei trase din credit;

12. rata fixă a dobânzii aferente creditului – convenirea de către părţi în contractul de

credit asupra unei singure rate a dobânzii aferente creditului pentru întreaga durată a

contractului de credit sau asupra mai multor rate a dobânzii aferente creditului pentru

termene parţiale aplicând exclusiv un procentaj fix specific. În cazul în care nu sunt

stabilite toate ratele dobânzii aferente creditului în contractul de credit, se consideră că

rata dobânzii aferente creditului este fixă numai pentru termenele parţiale pentru care

ratele dobânzii aferente creditului sunt stabilite exclusiv printr-un procentaj fix

specific convenit în momentul încheierii contractului de credit;

13. valoarea totală a creditului – plafonul sau sumele totale puse la dispoziţie pe baza

unui contract de credit;

14. valoarea totală plătibilă de către consumator – suma dintre valoarea totală a

creditului şi costul total al creditului pentru consumator;

15. suport durabil – orice instrument care permite consumatorului să stocheze

informaţii care îi sunt adresate personal, în aşa fel încât acestea să fie accesibile pentru

consultare în viitor pe o perioadă de timp adecvată scopului informaţiilor, şi care

permite reproducerea fidelă a informaţiilor stocate;

16. unitate comercială – se consideră că există unitate comercială într-una din

următoarele situaţii:

a) furnizorul sau prestatorul de servicii finanţează el însuşi creditul pentru

consumator;

b) creditul este finanţat de un terţ iar creditorul foloseşte serviciile furnizorului

sau ale prestatorului pentru încheierea contractului de credit sau pentru pregătirea

acestuia;

c) bunurile respective sau prestarea unui anumit serviciu sunt specificate în mod

expres în contractul de credit.

Capitolul II

Informaţii şi practici preliminare încheierii contractului de credit

Secţiunea 1

Informaţii standard care trebuie incluse în publicitate

Art. 8. – Orice formă de publicitate referitoare la contractele de credit trebuie să

cuprindă informaţii potrivit prevederilor prezentei secţiuni.

Art. 9. – (1) Informaţiile standard specifică, prin intermediul unui exemplu

reprezentativ, următoarele:

a) rata dobânzii aferente creditului, fixă şi/sau variabilă, împreună cu informaţii

privind orice costuri incluse în costul total al creditului pentru consumator;

b) valoarea totală a creditului;

c) dobânda anuală efectivă;

d) durata contractului de credit;

e) în cazul unui credit sub formă de amânare la plată pentru un anumit bun sau

serviciu, preţul de achiziţie şi valoarea oricărei plăţi în avans;

f) după caz, valoarea totală plătibilă de către consumator şi valoarea ratelor.

(2) În orice formă de publicitate, informaţiile prevăzute la alin. (1) sunt scrise în

mod clar, concis, vizibil şi uşor de citit, în acelaşi câmp vizual şi cu caractere de

aceeaşi mărime.

(3) În cazul în care încheierea unui contract referitor la un serviciu accesoriu

aferent contractului de credit, în special o asigurare, este obligatorie pentru obţinerea

creditului însuşi sau pentru obţinerea acestuia în concordanţă cu clauzele şi condiţiile

prezentate, iar costul acelui serviciu nu poate fi determinat în prealabil, obligaţia de a

încheia un asemenea contract este, de asemenea, menţionată în mod clar, concis şi

vizibil, împreună cu dobânda anuală efectivă.

Art. 10. – Prezenta secţiune se aplică cu respectarea prevederilor Legii nr.

363/2007 privind combaterea practicilor incorecte ale comercianţilor în relaţia cu

consumatorii şi armonizarea reglementărilor cu legislaţia europeană privind protecţia

consumatorilor.

Secţiunea a 2-a

Informaţii precontractuale

Art. 11. – (1) Creditorul şi, după caz, intermediarul de credit furnizează

consumatorului, pe baza clauzelor şi a condiţiilor de creditare oferite de către creditor,

precum şi, după caz, a preferinţelor exprimate şi a informaţiilor furnizate de către

consumator, informaţiile necesare care să îi permită consumatorului să compare mai

multe oferte pentru a putea lua o decizie informată cu privire la eventuala încheiere a

unui contract de credit.

(2) Informaţiile sunt furnizate:

a) cu suficient timp, dar nu mai puţin de 15 zile, înainte ca un consumator să

încheie un contract de credit sau să accepte o ofertă;

b) pe hârtie sau pe alt suport durabil;

c) prin intermediul formularului „Informaţii standard la nivel european privind

creditul pentru consumatori” prevăzut în anexa nr. 2.

(3) Perioada de 15 zile prevăzută la alin. (2) se poate reduce cu acordul scris al

consumatorului.

(4) În cazul în care creditorul a furnizat formularul „Informaţii standard la nivel

european privind creditul pentru consumatori” prevăzut în anexa nr. 2, se consideră că

acesta a respectat cerinţele de informare prevăzute de prezentul articol şi la art. 4 din

Ordonanţa Guvernului nr. 85/2004 privind protecţia consumatorilor la încheierea şi

executarea contractelor la distanţă privind serviciile financiare, republicată, cu

modificările ulterioare.

Art. 12. – Orice informaţii suplimentare pe care creditorul ar putea să i le

furnizeze consumatorului trebuie oferite într-un document separat care poate fi anexat

la formularul „Informaţii standard la nivel european privind creditul pentru

consumatori”.

Art. 13. – (1) În plus faţă de formularul „Informaţiile standard la nivel european

privind creditul pentru consumatori” prevăzut în anexa nr. 2, consumatorului i se

furnizează, la cerere şi gratuit, un exemplar din proiectul de contract de credit. Această

dispoziţie nu se aplică în cazul în care, în momentul cererii, creditorul nu poate să

încheie contractul de credit cu consumatorul conform normelor sale interne.

(2) În cazul creditelor garantate cu ipotecă, cu o altă garanţie comparabilă sau

cu un drept asupra unui bun imobil, precum şi al contractelor de credit al căror scop îl

constituie dobândirea sau păstrarea drepturilor de proprietate asupra unui bun imobil

existent sau proiectat ori renovarea, amenajarea, consolidarea, reabilitarea, extinderea

sau creşterea valorii unui bun imobil, în plus faţă de formularul „Informaţiile standard

la nivel european privind creditul pentru consumatori” prevăzut în anexa nr. 2,

creditorul are obligaţia să furnizeze, în conformitate cu prevederile art. 11 alin. (1) şi

alin. (2) lit. a) şi b), un exemplar al proiectului de contract de credit, cu excepţia

cazului prevăzut la alin. (1) teza a doua.

Art. 14. – (1) Informaţiile prevăzute la art. 11 cuprind următoarele:

a) tipul de credit;

b) identitatea şi adresa sediului social şi a punctului de lucru al creditorului,

precum şi, după caz, identitatea şi adresa sediului social şi/sau a punctului de lucru ori,

după caz, adresa de domiciliu a intermediarului de credit implicat;

c) valoarea totală a creditului şi condiţiile care guvernează tragerea;

d) durata contractului de credit;

e) în cazul unui credit acordat sub forma unei amânări la plată pentru un anumit

bun sau serviciu şi în cazul contractelor de credit legate, bunul sau serviciul respectiv

şi preţul de achiziţie al acestuia;

f) rata dobânzii aferente creditului;

g) condiţiile care guvernează aplicarea ratei dobânzii aferente creditului,

formula de calcul a ratei dobânzii precum şi termenele, condiţiile şi procedura pentru

modificarea ratei dobânzii aferente creditului şi, în cazul în care se aplică rate diferite

ale dobânzii aferente creditului în circumstanţe diferite, informaţiile de mai sus pentru

toate ratele aplicabile;

h) dobânda anuală efectivă şi valoarea totală plătibilă de către consumator,

ilustrate prin intermediul unui exemplu reprezentativ care menţionează toate ipotezele

folosite pentru calculul ratei respective; în cazul în care consumatorul a informat

creditorul în legătură cu una sau mai multe componente ale creditului preferat, precum

durata contractului de credit şi valoarea totală a creditului, creditorul trebuie să ia în

considerare aceste componente;

i) în cazul în care un contract de credit prevede modalităţi de tragere diferite, cu

costuri diferite sau cu rate ale dobânzii aferente creditului diferite, şi creditorul

foloseşte ipoteza prevăzută în anexa nr.1 partea a II-a lit. b), acesta trebuie să indice

faptul că aplicarea altor mecanisme de tragere pentru acest tip de contract de credit

poate avea drept rezultat aplicarea unei dobânzi anuale efective mai mari;

j) suma, numărul şi frecvenţa plăţilor care vor fi efectuate de către consumator

şi, după caz, ordinea în care plăţile vor fi alocate, pentru rambursare, diferitelor

solduri restante cu rate diferite ale dobânzii aferente creditului;

k) comisioanele de administrare ale unuia sau mai multor conturi care

înregistrează atât operaţiuni de plată, cât şi trageri din credit, cu excepţia cazului în

care deschiderea unui cont este opţională, împreună cu costurile pentru utilizarea unui

mijloc de plată atât pentru operaţiuni de plată, cât şi pentru trageri din credit, orice alte

costuri rezultând din contractul de credit, precum şi condiţiile în care aceste costuri

pot fi modificate;

l) existenţa taxelor, onorariilor şi costurilor pe care consumatorul trebuie să le

plătească în legătură cu încheierea, publicitatea şi/sau înregistrarea contractului de

credit şi a documentelor accesorii acestuia, inclusiv taxele notariale;

m) obligaţia, după caz, de a încheia un contract privind un serviciu accesoriu

aferent unui contract de credit, în special o asigurare, în cazul în care încheierea

contractului de servicii este obligatorie pentru obţinerea creditului însuşi sau pentru

obţinerea acestuia în concordanţă cu clauzele şi condiţiile prezentate;

n) rata dobânzii aplicabilă în cazul ratelor restante, măsurile pentru ajustarea

acesteia, şi, orice costuri în caz de nerespectare a contractului;

o) o avertizare privind consecinţele neefectuării plăţilor;

p) garanţiile solicitate;

q) existenţa sau lipsa dreptului de retragere;

r) dreptul de rambursare anticipată, şi, după caz, informaţii privind dreptul

creditorului la compensaţie şi modul în care aceasta va fi stabilită potrivit prevederilor

art. 66 – 69;

s) dreptul consumatorului de a fi informat de îndată şi gratuit asupra rezultatului

consultării bazei de date pentru evaluarea bonităţii sale, potrivit prevederilor art. 32

alin. (1);

ş) dreptul consumatorului de a primi la cerere şi gratuit un exemplar al

proiectului de contract de credit. Această dispoziţie nu se aplică în cazul în care, în

momentul cererii, creditorul nu poate să încheie contractul de credit cu consumatorul

conform normelor sale interne;

t) în cazul creditelor garantate cu ipotecă, cu o altă garanţie comparabilă sau cu

un drept asupra unui bun imobil, precum şi contractelor de credit al căror scop îl

constituie dobândirea sau păstrarea drepturilor de proprietate asupra unui bun imobil

existent sau proiectat ori renovarea, amenajarea, consolidarea, reabilitarea, extinderea

sau creşterea valorii unui bun imobil, dreptul consumatorului de a primi, gratuit, un

exemplar al proiectului de contract de credit. În acest caz, pct. 4 referitor la alte

aspecte juridice importante, rândul 5, prevăzută în anexa nr. 2, se reformulează după

cum urmează: „Dreptul de primi proiectul de contract de credit. Aveţi dreptul sa

primiţi un exemplar al proiectului de contract de credit.“ Această dispoziţie nu se

aplică în cazul în care, în momentul cererii, creditorul nu poate să încheie contractul

de credit cu consumatorul conform normelor sale interne;

ţ) după caz, perioada în care informaţiile precontractuale au forţă juridică

obligatorie pentru creditor.

(2) În cazul contractelor de credit garantate cu ipotecă, cu o altă garanţie

comparabilă sau cu un drept asupra unui bun imobil, precum şi al contractelor de

credit al căror scop îl constituie dobândirea sau păstrarea drepturilor de proprietate

asupra unui bun imobil existent sau proiectat ori renovarea, amenajarea, consolidarea,

reabilitarea, extinderea sau creşterea valorii unui bun imobil, în afară de informaţiile

prevăzute la alin. (1), creditorul informează consumatorul că acestuia îi pot reveni, în

stadiu precontractual, numai următoarele cheltuieli, după caz:

a) cheltuieli aferente întocmirii dosarului de credit,

b) cheltuieli aferente constituirii ipotecii şi garanţiilor aferente.

Art. 15. – În cazul comunicării telefonice, descrierea caracteristicilor principale

ale serviciului financiar care trebuie oferită, potrivit art. 5 alin. (2) lit. b) din

Ordonanţa Guvernului nr. 85/2004, republicată cu modificările ulterioare, cuprinde cel

puţin următoarele:

a) elementele prevăzute la art. 14 alin. (1), lit. c) – g) şi lit. j);

b) dobânda anuală efectivă, ilustrată prin intermediul unui exemplu

reprezentativ;

c) valoarea totală plătibilă de către consumator.

Art. 16. – În cazul în care, la cererea consumatorului, contractul a fost încheiat

folosind un mijloc de comunicare la distanţă care nu permite furnizarea informaţiilor

în conformitate art. 11- 12 şi art. 14, în special în situaţia prevăzută la art. 15,

creditorul furnizează consumatorului toate informaţiile precontractuale folosind

formularul „Informaţii standard la nivel european privind creditul pentru

consumatori”, prevăzut în anexa nr. 2, imediat după încheierea contractului de credit.

Art. 17. – (1) În cazul unui contract de credit în care plăţile făcute de

consumator nu conduc la o rambursare imediată a valorii totale a creditului, dar sunt

utilizate pentru a constitui capital în timpul perioadelor şi în condiţiile stabilite în

contractul de credit sau într-un contract accesoriu, informaţiile precontractuale cerute

potrivit art. 11 – 12 şi art. 14 cuprind o declaraţie clară şi concisă, potrivit căreia aceste

contracte de credit nu prevăd o garanţie de restituire a valorii totale a creditului tras pe

baza acestuia.

(2) Dacă se oferă o astfel de garanţie, declaraţia nu este necesară.

Art. 18. – (1) Creditorii şi, după caz, intermediarii de credit oferă

consumatorului explicaţii corespunzătoare care să-i permită acestuia să evalueze dacă

contractul de credit propus este adaptat la nevoile sale şi la situaţia sa financiară.

(2) Explicaţiile trebuie să cuprindă cel puţin următoarele:

a) explicarea informaţiilor precontractuale care sunt furnizate potrivit

prevederilor art. 11- 12 şi art. 14;

b) caracteristicile esenţiale ale produselor propuse şi efectele specifice pe care

le pot avea asupra consumatorului;

c) explicarea costurilor ce fac parte din costul total al creditului pentru

consumator, astfel încât consumatorii să înţeleagă ce plătesc;

d) consecinţele neplăţii din partea consumatorului.

Art. 19. – Se interzice perceperea unui comision de analiză dosar în cazul în

care creditul nu se acordă.

Art. 20. – În termen de 30 de zile de la depunerea dosarului de credit, dar nu

mai mult de 60 de zile de la depunerea cererii de solicitare a creditului, creditorul

răspunde în scris consumatorului sau, la solicitarea expresă a consumatorului, în altă

formă aleasă de consumator şi acceptată de creditor, cu privire la acordarea sau

neacordarea creditului.

(2) La primirea cererii de credit şi a celorlalte documente ce sunt necesare

acordării creditului, furnizorul de servicii financiare are obligaţia de a înmâna imediat

consumatorului un înscris datat, semnat şi cu număr de înregistrare, conţinând

confirmarea creditorului că i s-au predat toate actele necesare acordării creditului.

Secţiunea a 3-a

Cerinţe precontractuale de informare pentru anumite contracte de credit sub

forma „descoperit de cont” şi pentru anumite contracte specifice de credit

Art. 21. – Prezenta secţiune se aplică contractelor de credit prevăzute la art. 3,

art. 5 – 6.

Art. 22. – (1) Creditorul şi, după caz, intermediarul de credit furnizează

consumatorului, pe baza clauzelor şi a condiţiilor de creditare oferite de către creditor,

precum şi, după caz, a preferinţelor exprimate şi a informaţiilor furnizate de către

consumator, informaţiile necesare care să îi permită consumatorului să compare mai

multe oferte pentru a putea lua o decizie informată cu privire la eventuala încheiere a

unui contract de credit.

(2) Informaţiile sunt furnizate:

a) cu suficient timp, dar nu mai puţin de 15 zile, înainte ca un consumator să

încheie un contract de credit sau să accepte o ofertă;

b) pe hârtie sau pe un alt suport durabil;

c) într-o modalitate prin care să se asigure că toate informaţiile au acelaşi grad

de vizibilitate.

(3) Perioada de 15 zile prevăzută la alin. (2) se poate reduce cu acordul expres

al consumatorului.

(4) Informaţiile pot fi furnizate prin intermediul formularului „Informaţii

standard la nivel european privind creditul pentru consumatori” prevăzute în anexa nr.

3.

(5) În cazul în care creditorul a furnizat informaţii prin formularul „Informaţii

standard la nivel european privind creditul pentru consumatori” prevăzute în anexa nr.

3, se consideră că acesta a respectat cerinţele referitoare la informaţii prevăzute de

prezentul articol şi la art. 4 din Ordonanţa Guvernului nr. 85/2004, cu modificările şi

completările ulterioare.

Art. 23. – În plus faţă de informaţiile prevăzute la art. 22, art. 25 – 27,

consumatorului i se furnizează, la cerere şi gratuit, un exemplar din proiectul de

contract de credit care include informaţiile contractuale prevăzute la art. 33 –49, în

măsura în care articolele respective se aplică. Această prevedere nu se aplică în cazul

în care, în momentul cererii, creditorul nu poate să încheie contractul de credit cu

consumatorul conform normelor sale interne.

Art. 24. – În cazul în care contractul a fost încheiat, la cererea consumatorului,

folosind un mijloc de comunicare la distanţă care nu permite oferirea informaţiilor ce

trebuie furnizate conform prevederilor art. 22, art. 25 – 27, creditorul îşi îndeplineşte,

imediat după încheierea contractului de credit, obligaţiile prevăzute la art. 22, art. 25 –

26, prin furnizarea informaţiilor contractuale prevăzute la art. 33 – 49, în măsura în

care articolele respective se aplică.

Art. 25. – Informaţiile la care se face referire la art. 22 cuprind următoarele:

a) tipul de credit;

b) identitatea şi adresa sediului social şi a punctului de lucru al creditorului,

precum şi, după caz, numele şi adresa sediului social şi/sau a punctului de lucru ori,

după caz, adresa de domiciliu a intermediarului de credit implicat;

c) valoarea totală a creditului;

d) durata contractului de credit;

e) rata dobânzii aferente creditului;

f) condiţiile care guvernează aplicarea ratei dobânzii aferente creditului,

formula de calcul a acesteia, costurile aplicabile din momentul încheierii contractului

de credit şi, condiţiile în care acele costuri pot fi modificate;

g) dobânda anuală efectivă ilustrată prin intermediul unui exemplu reprezentativ

care menţionează toate ipotezele folosite pentru calculul dobânzii respective;

h) condiţiile şi procedura pentru încetarea contractului de credit;

i) pentru contractele de credit de tipul celor prevăzute la art. 3, o menţiune

conform căreia consumatorului i se poate solicita în orice moment rambursarea

integrală a creditului, după caz;

j) rata dobânzii aplicabilă în cazul ratelor întârziate, măsurile pentru ajustarea

acesteia şi, după caz, orice penalităţi plătibile în caz de neplată;

k) dreptul consumatorului de a fi informat imediat şi gratuit, potrivit

prevederilor art. 32 alin. (1), asupra rezultatului consultării bazei de date, realizate

pentru evaluarea bonităţii sale;

l) pentru contractele de credit de tipul celor prevăzute la art. 3, informaţii cu

privire la costurile aplicabile încă de la momentul încheierii contractului de credit

precum şi, după caz, condiţiile în care pot fi modificate aceste costuri;

m) după caz, termenul pe parcursul căruia informaţiile precontractuale au forţă

juridică obligatorie pentru creditor.

Art. 26. – (1) În cazul unui contract de credit în sensul art. 5 – 6, informaţiile

prevăzute la art. 22 şi la art. 25 includ şi următoarele:

a) valoarea, numărul şi frecvenţa plăţilor care vor fi efectuate de către

consumator şi, după caz, ordinea în care plăţile se vor aloca, în scopul rambursării,

pentru diferitele solduri restante cu rate diferite ale dobânzii aferente creditului;

b) dreptul de rambursare anticipată şi, după caz, informaţii privind dreptul

creditorului la compensaţie şi modul în care aceasta va fi stabilită.

(2) În cazul contractelor de credit prevăzute la art. 3, se aplică numai

prevederile art. 22 şi 25.

Art. 27. – (1) În cazul comunicării verbale prin telefon şi în cazul în care

consumatorul solicită ca „descoperitul de cont” să fie disponibil imediat, descrierea

caracteristicilor principale ale serviciului financiar include cel puţin elementele

prevăzute la art. 25 lit. c), e), f), g) şi i).

(2) În plus, în contractele de credit de tipul celor prevăzute la art. 5 şi 6,

descrierea principalelor caracteristici include menţionarea duratei contractului de

credit.

Art. 28. – Fără a aduce atingere excepţiei prevăzute la art. 2 alin. (2) lit. b), în

cazul contractelor de credit care sunt acordate sub forma „descoperit de cont” şi care

trebuie rambursate într-o perioadă de o lună, descrierea caracteristicilor principale ale

serviciului financiar include cel puţin elementele prevăzute la art. 25 lit. c), e), f), g) şi

i).

Art. 29. – (1) Prevederile art. 11- 18 şi art. 21 – 28 nu se aplică furnizorilor de

bunuri sau servicii care acţionează în calitate de intermediari de credit cu titlu auxiliar.

(2) Creditorul are obligaţia de a se asigura că informaţiile precontractuale

prevăzute în articolele respective au fost primite de consumator.

Capitolul III

Obligaţia de a evalua bonitatea consumatorului şi accesul la bazele de date

Art. 30. – (1) Creditorul evaluează bonitatea consumatorului pe baza unui

volum suficient de informaţii obţinute, inclusiv de la consumator şi pe baza consultării

bazei de date relevante, înainte de încheierea unui contract de credit.

(2) În cazul în care părţile convin să modifice valoarea totală a creditului după

încheierea contractului de credit, creditorul actualizează informaţiile financiare aflate

la dispoziţia sa privind consumatorul şi evaluează bonitatea consumatorului înainte de

efectuarea oricărei creşteri semnificative a valorii totale a creditului.

(3) Prin creştere semnificativă se înţelege o creştere de peste 15% din valoarea

totală iniţială a creditului.

Art. 31. – În scopul evaluării bonităţii consumatorilor, sistemele de evidenţă de

tipul birourilor de credit asigură, în cazul creditului transfrontalier, accesul creditorilor

din alte state membre la bazele de date gestionate în condiţii nediscriminatorii faţă de

creditorii naţionali.

Art. 32. – (1) În cazul în care respingerea cererii de creditare se bazează pe

consultarea unei baze de date, creditorul informează consumatorul imediat şi în mod

gratuit, în scris sau, la solicitarea expresă a consumatorului, în forma aleasă de acesta

şi agreată de creditor, în legătură cu rezultatul acestei consultări şi cu identitatea bazei

de date consultate.

(2) Informaţiile se pun la dispoziţie, cu excepţia cazului în care furnizarea unor

astfel de informaţii este interzisă prin norme naţionale ce transpun legislaţia europeană

sau care creează cadrul legal pentru aplicarea acesteia ori furnizarea informaţiilor

contravine obiectivelor de ordine publică sau de securitate publică.

(3) Prezentul articol nu aduce atingere aplicării Legii nr. 677/2001 pentru

protecţia persoanelor cu privire la prelucrarea datelor cu caracter personal şi libera

circulaţie a acestor date, cu modificările şi completările ulterioare, publicată în

Monitorul Oficial, Partea I, nr. 790 din 12 decembrie 2001.

Capitolul IV

Informaţii şi drepturi privind contractele de credit

Secţiunea 1 Dispoziţii comune

Art. 33. – Contractele de credit sunt redactate în scris, vizibil şi uşor de citit,

fontul utilizat fiind Times New Roman, mărimea de minimum 10 p, pe hârtie sau pe

un alt suport durabil. În cazul în care contractul este redactat pe hârtie, culoarea de

fond a hârtiei pe care este redactat contractul trebuie sa fie în contrast cu cea a fontului

utilizat.

Art. 34. – Toate părţile contractante primesc câte un exemplar original al

contractului de credit.

Art. 35. – (1) Fără a aduce atingere prevederilor legale privind modificarea

dobânzii, pe parcursul derulării contractului de credit:

a) se interzice majorarea comisioanelor, taxelor, tarifelor, spezelor bancare sau

a oricăror altor costuri aferente contractului, cu excepţia costurilor impuse prin

legislaţie;

b) se interzice introducerea şi perceperea de noi taxe, comisioane, tarife, speze

bancare sau orice alte costuri aferente contractului, cu excepţia costurilor specifice

unor servicii suplimentare solicitate în mod expres de consumator, neprevăzute în

contract şi care nu erau oferite consumatorilor la data încheierii acestuia. Aceste

costuri neprevăzute vor fi percepute numai pe baza unor acte adiţionale acceptate de

consumator. Sunt exceptate costurile impuse prin legislaţie;

c) se interzice perceperea unui comision de depunere numerar pentru plata

ratelor la credit, indiferent dacă depunerea se efectuează de către titular sau de către o

altă persoană;

d) se interzice perceperea unui comision de retragere pentru sumele trase din

credit;

(2) Costurilor aferente contului curent nu le sunt aplicabile obligaţiile prevăzute

la alin. (1) lit. a). Costurile aferente contului curent trebuie să corespundă costurilor

efective ale creditorului, să se limiteze la acoperirea acestora şi să nu conducă la

obţinerea de venituri suplimentare pentru acesta.

(3) Pentru orice modificare a nivelului costurilor creditului, potrivit condiţiilor

contractuale, creditorul este obligat să notifice consumatorul în scris sau, la cererea

expresă a consumatorului, prin altă modalitate stabilită de acesta şi agreată de creditor,

şi va pune la dispoziţia acestuia un nou tabel de amortizare/grafic de rambursare.

Art. 36. – Pentru creditul acordat, creditorul poate percepe numai: comision de

analiză dosar, comision de administrare credit sau comision de administrare cont

curent, compensaţie în cazul rambursării anticipate, costuri aferente asigurărilor, după

caz, penalităţi, precum şi un comision unic pentru servicii prestate la cererea

consumatorilor;

Art. 37. – În contractele de credit cu dobândă variabilă se vor aplica

următoarele reguli:

a) dobânda va fi raportată la fluctuaţiile indicilor de referinţă

EURIBOR/ROBOR/LIBOR/rata dobânzii de referinţă a BNR, în funcţie de valuta

creditului, la care creditorul poate adăuga o anumită marjă, fixă pe toată durata

derulării contractului;

b) marja dobânzii poate fi modificată doar ca urmare a modificărilor legislative

care impun în mod expres acest lucru;

c) în acord cu politica comercială a fiecărei instituţii de credit, prin excepţie de

la prevederile lit. b), valoarea marjei şi valoarea indicilor de referinţă pot fi reduse;

d) formula după care se calculează variaţia dobânzii trebuie indicată în mod

expres în contract, cu precizarea periodicităţii şi/sau a condiţiilor în care survine

modificarea ratei dobânzii, atât în sensul majorării, cât şi în cel al reducerii acesteia;

e) elementele care intră în formula de calcul a variaţiei dobânzii şi valoarea

acestora vor fi afişate pe site-urile şi la toate punctele de lucru ale creditorilor.

Art. 38. – Calculul ratei lunare a dobânzii/comisioanelor se va face:

a) fie pe baza anului calendaristic de 365 sau 366 de zile în cazul anului bisect,

luând în calcul la numărătorul fracţiei formulei, numărul efectiv de zile cuprins între

scadenţe, iar la numitorul aceleiaşi fracţii, 365 sau 366 de zile, după caz;

b) fie luând în calcul la numărătorul fracţiei numărul 30 zile, iar la numitorul

fracţiei numărul 360.

(2) Dobânda penalizatoare se aplică la suma ce reprezintă credit restant şi, după

caz, la sumele restante prevăzute în contract, altele decât cele aferente creditului.

(3) Rata dobânzii aplicabilă în cazul creditelor restante nu poate depăşi cu mai

mult de 2 puncte procentuale rata dobânzii aplicată atunci când creditul nu

înregistrează restanţă, în cazul în care consumatorul sau soţul/soţia acestuia se află în

una din următoarele situaţii: şomaj, suferă o reducere drastică a salariului, concediu de

boală prelungit, divorţ, deces. Prin reducere drastică a salariului se înţelege o reducere

de cel puţin 15% din valoarea acestuia.

Art. 39. – În cazul imposibilităţii consumatorilor de a accepta majorarea

dobânzii, creditorul nu are dreptul să denunţe unilateral sau să rezilieze contractul

fără o propunere, transmisă în scris, de reeşalonare sau refinanţare a creditului, în

raport cu veniturile actuale ale consumatorului, în măsura în care o asemenea

reeşalonare sau refinanţare este posibilă potrivit reglementărilor interne ale

creditorului.

Art. 40. – (1) Sunt interzise clauzele contractuale care dau dreptul creditorului

să modifice unilateral clauzele contractuale fără încheierea unui act adiţional, acceptat

de consumator.

(2) Creditorul trebuie să poată face dovada ca a depus toate diligenţele pentru

informarea consumatorului cu privire la semnarea actelor adiţionale.

(3) În cazul modificărilor impuse prin legislaţie, nesemnarea de către

consumator a actelor adiţionale prevăzute la alin (1) este considerată acceptare tacită.

În acest caz, se interzice introducerea în actele adiţionale a altor prevederi decât cele

impuse prin legislaţie. Introducerea în actele adiţionale a oricăror altor prevederi decât

cele impuse prin legislaţie sunt considerate nule de drept.

(4) Se interzice introducerea în contractele de credit a clauzelor prin care:

a) consumatorul este obligat să păstreze confidenţialitatea prevederilor şi a

condiţiilor contractuale;

b) creditorul poate rezilia sau denunţa unilateral contractul ori poate penaliza

consumatorul în cazul afectării reputaţiei creditorului.

(5) Creditorii nu au dreptul să refuze încasarea ratelor în moneda în care s-a

acordat creditul.

Art. 41. – (1) Orice notificare cu privire la modificarea conţinutului clauzelor

contractuale referitoare la costuri va fi transmisă consumatorilor cu cel puţin 30 de

zile înainte de aplicarea acestora.

(2) Consumatorul are la dispoziţie un termen de 15 zile de la primirea notificării

pentru a comunica opţiunea sa de acceptare sau de neacceptare a noilor condiţii.

(3) Neprimirea unui răspuns din partea consumatorului în termenul menţionat

anterior nu este considerată acceptare tacită şi contractul rămâne neschimbat.

(4) În cazul în care consumatorul nu acceptă noile condiţii, creditorul nu are

dreptul de a penaliza consumatorul sau de a declara creditul scadent.

Art. 42. – Creditorii iau toate măsurile necesare pentru a răspunde la

reclamaţiile depuse de consumatori în termen de maximum 30 de zile de la

înregistrarea acestora şi depun diligenţele necesare în vederea reparării eventualelor

prejudicii cauzate consumatorilor.

Art. 43. – La încetarea contractului de credit, inclusiv prin ajungere la termen,

reziliere, denunţare unilaterală, exercitarea dreptului de retragere ori a celui de

rambursare anticipată din partea consumatorului, creditorul oferă gratuit

consumatorului un document care să ateste faptul că au fost stinse toate obligaţiile

dintre părţi. Totodată, se închid şi conturile creditului, fără a fi necesară depunerea

unei alte cereri de către consumator şi fără plata unor costuri suplimentare, cu excepţia

următoarelor situaţii:

a) contul curent a fost deschis anterior contractării creditului, în vederea

derulării altor operaţiuni;

b) la data încetării contractului de credit, contul curent este utilizat pentru alte

servicii contractate de către consumator;

c) conturile sunt poprite sau indisponibilizate, conform prevederilor legale,

pentru îndeplinirea de către consumator a unor obligaţii asumate faţă de creditorul

însuşi sau faţă de terţi.

Art. 44. – Orice notificare pe care creditorul o face consumatorului trebuie să

fie semnată, datată şi cu număr de înregistrare. Orice notificare ce nu conţine aceste

minime informaţii este considerată nulă de drept.

Art. 45. – Art. 33 – 34 şi art. 46 – 49 nu aduc atingere normelor naţionale ce

respectă legislaţia comunitară privind valabilitatea încheierii contractelor de credit.

Secţiunea a 2-a

Informaţii ce trebuie incluse în contractele de credit

Art. 46. – (1) Contractul de credit specifică în mod clar şi concis următoarele:

a) tipul de credit;

b) identitatea şi adresa sediului social şi a punctului de lucru/adresa de

domiciliu a părţilor contractante, precum şi, după caz, identitatea şi adresa sediului

social şi/sau a punctului de lucru ori, după caz, adresa de domiciliu a intermediarilor

de credit implicaţi;

c) durata contractului de credit;

d) valoarea totală a creditului şi condiţiile care reglementează tragerea

creditului;

e) în cazul unui credit acordat sub forma unei amânări la plată pentru un anumit

bun sau serviciu sau în cazul contractelor de credit legate, bunul sau serviciul

respectiv şi preţul de achiziţie al acestuia;

f) rata dobânzii aferente creditului;

g) condiţiile care guvernează aplicarea ratei dobânzii aferente creditului formula

de calcul a acesteia precum şi termenele, condiţiile şi procedura pentru modificarea

ratei dobânzii aferente creditului şi, în cazul în care se aplică rate diferite ale dobânzii

aferente creditului în circumstanţe diferite, informaţiile prevăzute anterior privind

toate ratele dobânzii aplicabile;

h) dobânda anuală efectivă şi valoarea totală plătibilă de către consumator,

calculate la momentul încheierii contractului de credit; se menţionează toate ipotezele

folosite pentru calcularea acestei rate;

i) suma, numărul şi frecvenţa plăţilor care urmează să fie efectuate de către

consumator şi, după caz, ordinea în care se vor efectua plăţile, în scopul rambursării,

pentru diferitele solduri restante cu rate diferite ale dobânzii aferente creditului;

j) în cazul rambursării în rate a valorii totale a creditului aferent unui contract

de credit pe durată determinată, dreptul consumatorului de a primi, la cerere şi gratuit,

în orice moment pe întreaga durată a contractului de credit, pe hârtie sau pe alt suport

durabil, conform deciziei consumatorului, un extras de cont sub forma unui tabel de

amortizare/grafic de rambursare;

k) în cazul în care costurile şi dobânzile trebuie plătite fără a se rambursa nicio

parte din valoarea totală a creditului, un extras care arată perioadele şi condiţiile

pentru plata dobânzii şi a oricăror costuri aferente creditului;

l) costurile de administrare ale unuia sau mai multor conturi care înregistrează

atât operaţiunile de plată, cât şi tragerile din credit, cu excepţia cazului în care

deschiderea unui cont este opţională, costurile pentru utilizarea unui mijloc de plată

atât pentru operaţiuni de plată, cât şi pentru trageri din credit, orice alte costuri

rezultând din contractul de credit precum şi condiţiile în care aceste costuri pot fi

modificate;

m) rata dobânzii, în cazul plăţilor restante, aplicabilă la data încheierii

contractului de credit şi măsurile pentru ajustarea acesteia şi, după caz, orice costuri

datorate în caz de neplată;

n) o avertizare privind consecinţele neefectuării plăţilor; contractul de credit va

conţine obligatoriu o prevedere prin care consumatorul este atenţionat despre

raportarea la Biroul de Credit, Centrala Riscurilor Bancare şi/sau la alte structuri

asemănătoare existente, în cazul în care acesta întârzie cu achitarea ratelor datorate,

dacă există această obligaţie de raportare;

o) după caz, o menţiune potrivit căreia va fi necesară plata unor taxe, onorarii şi

costuri în legătură cu încheierea, publicitatea şi/sau înregistrarea contractului de credit

şi a documentelor accesorii acestuia, inclusiv taxele notariale;

p) garanţiile şi asigurările necesare, dacă există;

q) existenţa sau inexistenţa unui drept de retragere, termenul în care acel drept

poate fi exercitat şi alte condiţii pentru exercitarea acestuia, inclusiv informaţii privind

obligarea consumatorului de a plăti creditul sau partea de credit trasă şi dobânda

potrivit prevederilor art. 59 alin. (1) lit. b), alin. (3) şi alin. (4) şi art. 60 precum şi

cuantumul dobânzii plătibile pe zi;

r) informaţii privind drepturile care rezultă din art. 63 –65, ca şi condiţiile

pentru exercitarea acestor drepturi;

s) dreptul de rambursare anticipată, procedura de rambursare anticipată, precum

şi, după caz, informaţii privind dreptul creditorului la compensaţie şi modul în care va

fi determinată această compensaţie;

ş) procedura care trebuie urmată în exercitarea dreptului de a solicita încetarea

contractului de credit;

t) dacă există sau nu un mecanism extrajudiciar de reclamaţie şi despăgubire

pentru consumator şi, în caz afirmativ, modalităţile de acces la acesta;

ţ) alte condiţii şi clauze contractuale;

u) adresa Autorităţii Naţionale pentru Protecţia Consumatorilor.

(2) Toate informaţiile prevăzute la alin. (1), inclusiv cele aferente unor servicii

în privinţa cărora consumatorul nu dispune de libertate de alegere, sunt prevăzute în

contract, fără a se face trimitere la condiţiile generale de afaceri ale creditorului, la

lista de tarife şi comisioane sau la orice alt înscris.

Art. 47. – (1) În cazul în care se aplică prevederile art. 46 alin. (1) lit. j),

creditorul pune la dispoziţia consumatorului un extras de cont sub forma unui tabel de

amortizare/grafic de rambursare cu îndeplinirea, în mod cumulativ, a următoarelor

condiţii:

a) în mod gratuit;

b) în orice moment pe întreaga durată a contractului de credit;

c) pe hârtie sau pe alt suport durabil, conform deciziei consumatorului.

(2) Tabelul de amortizare/graficul de rambursare indică:

a) ratele datorate;

b) termenele şi condiţiile de plată ale acestor sume.

(3) Tabelul/graficul conţine o detaliere a fiecărei rambursări care să arate:

a) rambursarea valorii totale a creditului;

b) dobânda calculată pe baza ratei dobânzii aferente creditului;

c) orice costuri suplimentare;

(4) În cazul în care rata dobânzii nu este fixă sau costurile suplimentare pot fi

modificate pe baza contractului de credit, tabelul de amortizare/graficul de rambursare

indică în mod clar şi concis că datele cuprinse în tabel/grafic vor rămâne valabile

numai până la schimbarea următoare a ratei dobânzii aferente creditului sau a

costurilor suplimentare potrivit contractului de credit.

Art. 48. – (1) În cazul unui contract de credit în care plăţile făcute de

consumator nu conduc la o rambursare imediată a valorii totale a creditului, dar sunt

utilizate pentru a constitui capital în timpul perioadelor şi în condiţiile stabilite în

contractul de credit sau într-un contract accesoriu, informaţiile precontractuale cerute

potrivit prevederilor art. 11 – 12 şi art. 14 cuprind o declaraţie clară şi concisă, potrivit

căreia aceste contracte de credit nu prevăd o garanţie de restituire a valorii totale a

creditului tras pe baza acestuia.

(2) Dacă se oferă o astfel de garanţie, declaraţia nu este necesară.

Art. 49. – În cazul contractelor de credit sub forma „descoperit de cont” pe

baza cărora creditul trebuie rambursat la cerere sau într-o perioadă de maxim trei luni,

următoarele informaţii se specifică în mod clar şi concis:

a) tipul de credit;

b) identitatea şi adresa sediului social şi a punctului de lucru/adresa de

domiciliu a părţilor contractante, precum şi, după caz, identitatea şi adresa sediului

social şi/sau a punctului de lucru ori, după caz, adresa de domiciliu a intermediarului

de credit implicat;

c) durata contractului de credit;

d) valoarea totală a creditului şi condiţiile care reglementează tragerea;

e) rata dobânzii aferente creditului;

f) condiţiile care guvernează aplicarea ratei dobânzii aferente creditului,

formula de calcul a acesteia precum şi termenele, condiţiile şi procedura pentru

modificarea ratei dobânzii aferente creditului şi, în cazul în care se aplică rate diferite

ale dobânzii aferente creditului în circumstanţe diferite, informaţiile prevăzute anterior

privind toate ratele dobânzii aplicabile;

g) dobânda anuală efectivă şi costul total al creditului pentru consumator,

calculate la momentul încheierii contractului de credit; se menţionează toate ipotezele

folosite pentru calcularea respectivei rate, astfel cum se prevede la art. 73 coroborat cu

art. 7 pct. 4 şi 6;

h) o menţiune conform căreia consumatorului i se poate solicita în orice

moment rambursarea integrală, la cerere, a creditului, dar nu mai puţin de 15 zile de la

data solicitării;

i) informaţii cu privire la costurile aplicabile încă de la momentul încheierii

contractului de credit precum şi, după caz, condiţiile în care pot fi modificate aceste

costuri.

Secţiunea a 3-a

Informaţii privind rata dobânzii aferente creditului

Art. 50. – (1) Consumatorul este informat, pe hârtie sau pe alt suport durabil, în

legătură cu orice modificare a ratei dobânzii aferente creditului.

(2) Informaţiile cuprind următoarele:

a) valoarea plăţilor de efectuat după intrarea în vigoare a noii rate a dobânzii

aferente creditului;

b) în cazul în care numărul sau frecvenţa plăţilor se modifică, informaţii în

legătură cu acestea.

Art. 51. – La solicitarea expresă a consumatorului, se poate conveni în

contractul de credit ca informaţiile prevăzute la art. 50 să fie transmise periodic

consumatorului dacă sunt întrunite cumulativ următoarele condiţii:

a) modificarea ratei dobânzii aferente creditului este determinată de o

modificare a ratei de referinţă;

b) noua rată de referinţă este făcută publică prin mijloace corespunzătoare;

c) informaţiile privind noua rată de referinţă sunt puse la dispoziţie şi la locul în

care creditorul îşi desfăşoară activitatea.

Secţiunea a 4-a

Obligaţii aplicabile în cazul contractelor de credit sub forma

„descoperit de cont”

Art. 52. – (1) În cazul unui contract de credit care are ca obiect un împrumut

acordat sub forma „descoperit de cont” consumatorul este informat:

a) în mod regulat;

b) prin intermediul unui extras de cont;

c) pe hârtie sau pe alt suport durabil.

(2) Extrasul de cont conţine următoarele informaţii:

a) perioada exactă la care se referă extrasul de cont;

b) cuantumurile şi datele tragerilor;

c) soldul din extrasul anterior şi data acestuia;

d) noul sold;

e) datele şi sumele plăţilor efectuate de consumator;

f) rata dobânzii aferente creditului aplicată;

g) orice costuri care au fost aplicate;

h) după caz, suma minimă de plată.

Art. 53. – (1) În plus, consumatorul este informat cu privire la creşterea ratei

dobânzii aferente creditului sau cu privire la creşterea oricăror costuri datorate:

a) pe hârtie sau pe alt suport durabil;

b) înainte ca modificarea respectivă să intre în vigoare.

(2) Părţile pot conveni în contractul de credit ca informaţiile privind

modificările ratei dobânzii aferente creditului să fie comunicate potrivit art. 52, în

cazurile în care:

a) modificarea ratei dobânzii aferente creditului este cauzată de o modificare a

ratei de referinţă;

b) noua rată de referinţă este făcută publică prin mijloace corespunzătoare;

c) informaţiile privind noua rată de referinţă sunt puse la dispoziţie şi la locul în

care creditorul îşi desfăşoară activitatea.

Secţiunea a 5-a

Contractele de credit pe durată nedeterminată

Art. 54. – (1) Consumatorul poate decide încetarea unui contract de credit pe

durată nedeterminată, gratuit, în orice moment, cu excepţia cazurilor în care părţile au

convenit o perioadă de notificare. Această perioadă nu poate depăşi o lună.

(2) Dacă s-a convenit în contractul de credit, creditorul poate decide încetarea

unui contract de credit pe durată nedeterminată prin notificarea consumatorului în

scris, pe hârtie sau pe alt suport durabil, cu cel puţin două luni înainte.

Art. 55. – (1) Dacă s-a convenit în contractul de credit, creditorul, din motive

justificate obiectiv, poate retrage dreptul consumatorului de a efectua trageri pe baza

unui contract de credit pe durată nedeterminată.

(2) Pot constitui motive justificate obiectiv suspiciunea unei utilizări

neautorizate sau frauduloase a creditului ori un risc semnificativ de incapacitate a

consumatorului de a rambursa valoarea totală a creditului. Aceste motive nu sunt

limitative.

(3) Creditorul enumeră în contract motivele considerate justificate în temeiul

cărora acesta poate retrage dreptul consumatorului de a efectua trageri. În mod

excepţional, creditorul poate retrage dreptul consumatorului de a efectua trageri pentru

alte motive justificate obiectiv, motive ce nu sunt prevăzute în contract, cu informarea

prealabilă a consumatorului.

(4) Creditorul îl informează pe consumator în legătură cu retragerea dreptului şi

cu motivele acesteia, pe hârtie sau pe alt suport durabil, dacă este posibil înainte de

retragere şi cel mai târziu imediat ulterior, cu excepţia cazului în care furnizarea

acestor informaţii este interzisă prin norme naţionale ce transpun legislaţia comunitară

sau ce creează cadrul legal pentru aplicarea acesteia ori furnizarea acestei informaţii

contravine obiectivelor de ordine publică sau de securitate publică.

Secţiunea a 6-a

„Descoperitul de cont cu aprobare tacită”

Art. 56. – (1) În cazul existenţei unui acord privind deschiderea unui cont

curent, atunci când există posibilitatea să i se ofere consumatorului un „descoperit de

cont cu aprobare tacită”, contractul conţine şi informaţiile prevăzute la art. 25 lit. e) şi

f).

(2) În orice situaţie, creditorul trebuie să furnizeze aceste informaţii în mod

regulat, pe hârtie sau pe alt suport durabil.

Art. 57. – (1) În cazul unei depăşiri semnificative a limitei de credit pentru o

perioadă mai mare de o lună, creditorul îl informează pe consumator, fără întârziere,

pe hârtie sau pe alt suport durabil cu privire la următoarele:

a) depăşirea limitei de credit;

b) suma cu care a fost depăşita limita de credit;

c) rata dobânzii aferente creditului;

d) orice penalităţi, costuri sau dobânzi aplicabile restanţelor.

(2) Prin „depăşire semnificativă a limitei de credit” se înţelege depăşirea cu

peste 15% a limitei de credit.

(3) Prevederile prezentului articol şi ale art. 56 nu aduc atingere altor

reglementări potrivit cărora creditorul oferă alt tip de creditarea atunci când limita de

credit a fost depăşită pe parcursul unei durate semnificative.

Capitolul V

Dreptul de retragere şi dreptul de rambursare anticipată

Secţiunea 1

Dreptul de retragere

Art. 58. – (1) Consumatorul are la dispoziţie un termen de 14 zile calendaristice

în care se poate retrage din contractul de credit fără a invoca motive.

(2) Termenul de retragere începe să curgă de la una din următoarele date:

a) data încheierii contractului de credit;

b) data la care consumatorului îi sunt aduse la cunoştinţă clauzele, condiţiile

contractuale şi informaţiile potrivit prevederilor art. 33 – 49, în cazul în care ziua

respectivă este ulterioară celei la care se face referire la lit. a).

Art. 59. – (1) În cazul în care consumatorul îşi exercită dreptul de retragere,

acesta are următoarele obligaţii:

a) de a-l notifica pe creditor pe baza informaţiilor oferite de acesta potrivit

prevederilor art. 46 alin. (1) lit. q), pentru ca exercitarea acestui drept să îşi producă

efectele înainte de expirarea termenului de retragere;

b) de a-i plăti creditorului creditul sau partea de credit trasă şi dobânda aferentă

de la data la care creditul sau partea respectivă din credit a fost trasă până la data la

care creditul sau partea respectivă din credit a fost rambursată; dobânda se calculează

pe baza ratei dobânzii convenite.

(2) Notificarea prevăzută la alin. (1) lit. a):

a) se face pe hârtie sau pe alt suport durabil aflat la îndemâna creditorului şi

accesibil acestuia;

b) este transmisă prin mijloace admise legal, care asigură transmiterea textului

actului şi confirmarea primirii acestuia;

c) este expediată înainte de expirarea termenului.

(3) Exercitarea dreptului de retragere îşi produce efectul de la data expedierii

notificării de către consumator.

(4) Achitarea către creditor a creditului sau a părţii de credit trasă şi a dobânzii

potrivit prevederilor alin. (1) lit. b) se efectuează fără nicio întârziere nejustificată şi

nu mai târziu de 30 de zile calendaristice de la expedierea notificării de retragere către

creditor.

Art. 60. – Creditorul nu este îndreptăţit la nicio altă compensaţie din partea

consumatorului în cazul retragerii, cu excepţia compensaţiei pentru orice taxe

nerambursabile plătite de către creditor administraţiei publice.

Art. 61. – În cazul în care creditorul sau un terţ, pe baza unui contract între terţ

şi creditor, prestează un serviciu accesoriu aferent contractului de credit, iar

consumatorul îşi exercită dreptul de retragere din contractul de credit potrivit

prevederilor din prezenta secţiune, obligaţiile consumatorului ce decurg din serviciul

accesoriu respectiv încetează.

Art. 62. – În cazul în care consumatorul dispune de un drept de retragere

potrivit prevederilor cuprinse la art. 58 – 61, se aplică prevederile prezentului act

normativ, iar nu prevederile din:

a) art. 9 –13 din Ordonanţa Guvernului nr. 85/2004, republicată, cu modificările

ulterioare;

b) art. 9 şi 10 din Ordonanţa Guvernului nr. 106/1999 privind contractele

încheiate în afara spaţiilor comerciale, republicată.

Secţiunea a 2-a

Dreptul de retragere în cazul contractelor de credit legate

Art. 63. – În cazul în care consumatorul şi-a exercitat un drept de retragere

dintr-un contract de furnizare de bunuri sau servicii, potrivit Ordonanţei Guvernului

nr. 130/2000 privind protecţia consumatorilor la încheierea şi executarea contractelor

la distanţă, republicată, cu modificările ulterioare, Ordonanţei Guvernului nr. 85/2004,

republicată, cu modificările ulterioare, Ordonanţei Guvernului nr. 106/1999,

republicată, sau a altor actelor normative ce transpun sau ce creează cadrul de aplicare

pentru actele normative comunitare, acesta nu mai are obligaţii în temeiul unui

contract de credit legat.

Art. 64. – În cazul în care consumatorului nu i-au fost furnizate bunurile sau nu

i-au fost prestate serviciile ori bunurile sau serviciile nu sunt conforme, acesta se poate

îndrepta împotriva comerciantului în condiţiile prevăzute de Legea nr. 449/2003

privind vânzarea produselor şi garanţiile asociate acestora, republicată, cu modificările

şi completările ulterioare.

Art. 65. – (1) În cazul în care bunurile sau serviciile care fac obiectul unui

contract de credit legat nu sunt furnizate sau sunt furnizate numai în parte sau nu sunt

conforme cu contractul de furnizare, consumatorul are dreptul de a se îndrepta

împotriva creditorului în cazul în care nu a reuşit să obţină, de la furnizor, satisfacerea

pretenţiilor la care are dreptul în conformitate cu legislaţia sau cu contractul de

furnizare a bunurilor sau a serviciilor.

(2) Creditorul răspunde solidar cu vânzătorul pentru orice pretenţii pe care

consumatorul le poate avea împotriva vânzătorului.

Secţiunea a 3-a

Rambursarea anticipată

Art. 66. – Consumatorul are dreptul, în orice moment, să se libereze în tot sau

în parte de obligaţiile sale care decurg dintr-un contract de credit. În acest caz,

consumatorul are dreptul la o reducere a costului total al creditului, această reducere

privind dobânda şi costurile aferente perioadei dintre data rambursării anticipate şi

data prevăzută pentru încetarea contractului de credit.

Art. 67. – (1) În cazul rambursării anticipate a creditului, creditorul este

îndreptăţit la o compensaţie echitabilă şi justificată în mod obiectiv pentru eventualele

costuri legate direct de rambursarea anticipată a creditului cu condiţia ca rambursarea

anticipată să intervină într-o perioadă în care rata dobânzii aferente creditului este

fixă.

(2) O astfel de compensaţie nu poate fi mai mare de:

a) 1 % din valoarea creditului rambursată anticipat, dacă perioada de timp dintre

rambursarea anticipată şi data convenită pentru încetarea contractului de credit este

mai mare de un an;

b) 0,5 % din valoarea creditului rambursat anticipat, dacă perioada de timp

dintre rambursarea anticipată şi data convenită pentru încetarea contractului de credit

nu este mai mare de un an.

(3) Creditorul stabileşte o metodă de calcul a compensaţiei clară şi uşor

verificabilă, pe care o va face cunoscută consumatorului din stadiu precontractual.

Art. 68. – Nu se solicită o compensaţie pentru rambursare anticipată în nici

unul din următoarele cazuri:

a) rambursarea a fost realizată ca urmare a executării unui contract de asigurare

care are drept scop asigurarea riscului de neplată;

b) contractul de credit este acordat sub forma „descoperitului de cont”;

c) rambursarea anticipată intervine într-o perioadă în care rata dobânzii aferente

creditului nu este fixă.

Art. 69. – Orice compensaţie nu poate depăşi cuantumul dobânzii pe care

consumatorul ar fi plătit-o în perioada dintre rambursarea anticipată şi data convenită

pentru încetarea contractului de credit.

Capitolul VI

Cesiunea de drepturi

Art. 70. – În cazurile în care drepturile creditorului în temeiul unui contract de

credit sau contractul însuşi se cesionează unei terţe persoane, consumatorul are dreptul

să invoce împotriva cesionarului orice mijloc de apărare la care putea recurge

împotriva creditorului iniţial, inclusiv dreptul la compensare.

Art. 71. – (1) Consumatorul este informat cu privire la cesiunea prevăzută la

art. 70, cu excepţia cazurilor în care creditorul iniţial, prin acord cu cesionarul,

administrează în continuare creditul către consumator.

(2) În situaţiile în care informarea consumatorului cu privire la cesiune este

obligatorie, conform prevederilor alin. (1), cesiunea, individuală sau în cadrul unui

portofoliu de creanţe, devine opozabilă consumatorului prin notificarea adresată

acestuia de către cedent.

(3) Cesionarul este obligat să aibă o persoană de contact în România pentru

rezolvarea eventualelor litigii şi pentru a răspunde în faţa autorităţilor publice.

(4) Cesiunea se notifică de către cedent consumatorului, în termen de 10 zile de

la încheierea contractului de cesiune, prin scrisoare recomandată cu confirmare de

primire.

(5) Notificarea va menţiona creditorul care va încasa de la consumator sumele

pentru rambursarea creditului după cesiune precum şi numele şi adresa sediului social

şi a punctului de lucru al reprezentantului legal în România.

Capitolul VII

Dobânda anuală efectivă

Art. 72. – Dobânda anuală efectivă, care este egală, pe o perioadă de un an, cu

valoarea actuală a tuturor angajamentelor, trageri, rambursări şi costuri, prezente sau

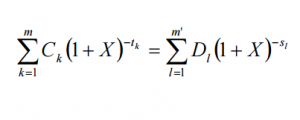

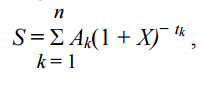

viitoare, convenite de creditor şi de consumator, este calculată potrivit formulei

matematice prevăzută în anexa nr. 1 partea 1.

Art. 73. – (1) În scopul calculării dobânzii anuale efective, se determină costul

total al creditului pentru consumator.

(2) Sunt incluse în costul total al creditului pentru consumator:

a) costurile administrării unui cont care înregistrează atât operaţiunile de plată,

cât şi tragerile;

b) costurile de utilizare a unui mijloc de plată atât pentru operaţiunile de plată,

cât şi pentru trageri;

c) alte costuri privind operaţiunile de plată.

(3) Nu sunt incluse in costul total al creditului pentru consumator:

a) costurile prevăzute la alin. (2) atunci când deschiderea contului este

opţională, iar costurile contului au fost indicate clar şi separat în contractul de credit

sau în orice alt contract încheiat cu consumatorul;